Grundsätzlich fällt den Erben diese Aufgabe zur Last eine Steuererklärung nach dem Tod zu erstellen, im besten Fall gibt es Geld zurück, im schlimmsten Fall drohen immense Nachzahlungen.

In einem solchen Fall, können Sie beim Finanzamt einen Antrag auf Ratenzahlung stellen.

Wer muss sich um die Steuererklärung kümmern?

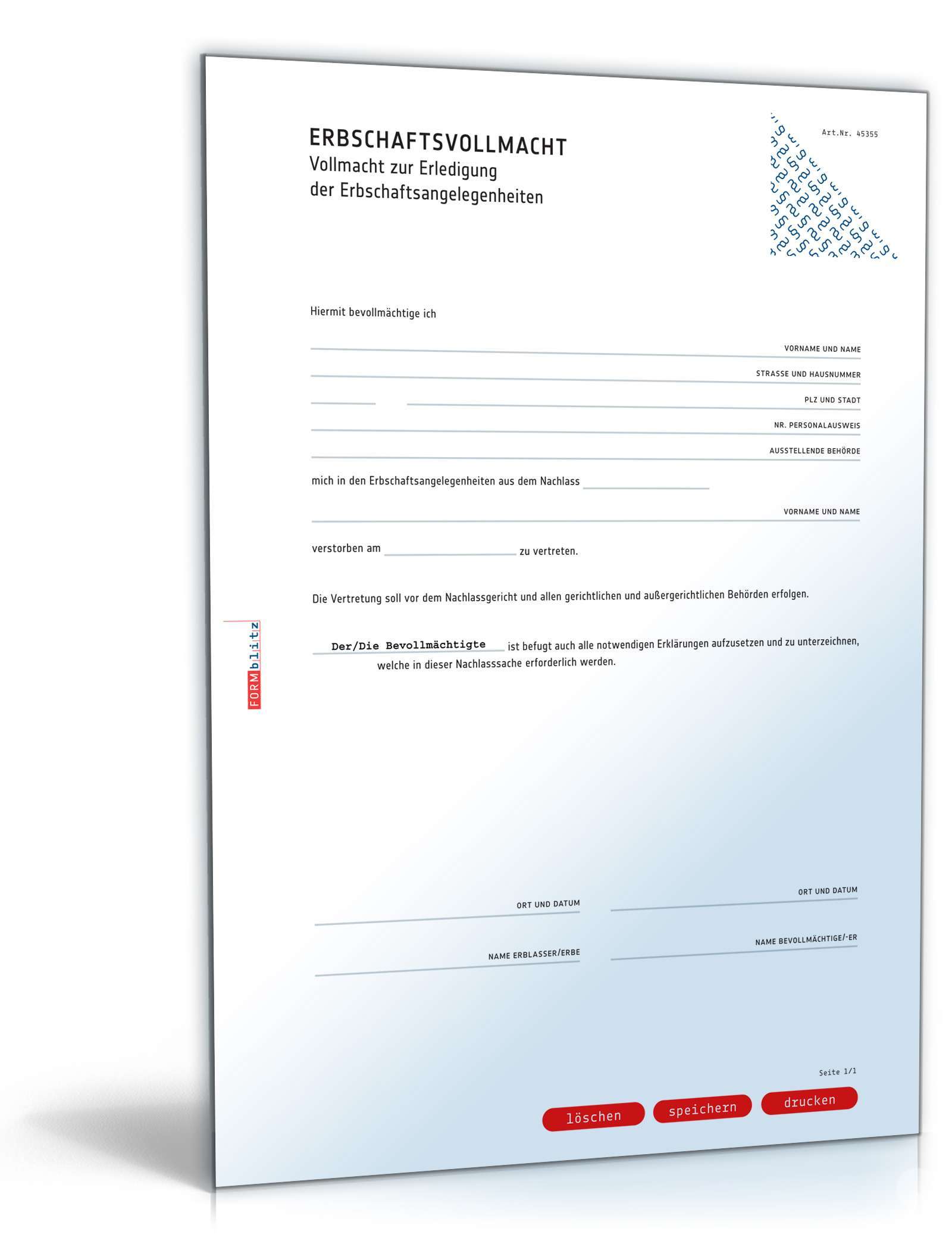

Zuallererst gilt es zu unterscheiden, ob es sich um einen Alleinerben oder um eine Erbengemeinschaft handelt. Sollte also nur eine einzelne Person erbberechtigt sein, so muss diese sich auch eigenständig um die letzte Steuererklärung nach dem Tod des Verstorbenen kümmern. Bei Erbengemeinschaften findet eine kollektive Entscheidung statt, bei der eine Person mit dieser Aufgabe betraut wird.

Wird die Steuererklärung selbstständig gemacht, so muss der Erbe diese im Namen des Verstorbenen abgeben. Hierbei ist die Unterzeichnung mit der eigenen Unterschrift zu beachten. Auch Lohnsteuerhilfen oder Steuerberater können diese Aufgabe übernehmen. Dem müssen innerhalb einer Erbengemeinschaft alle zustimmen.

Achtung: Beim Ausschlagen des Erbes verfällt zugleich die Verpflichtung zur Bearbeitung offener Steuerangelegenheiten des Verstorbenen.

Was gilt es zu beachten?

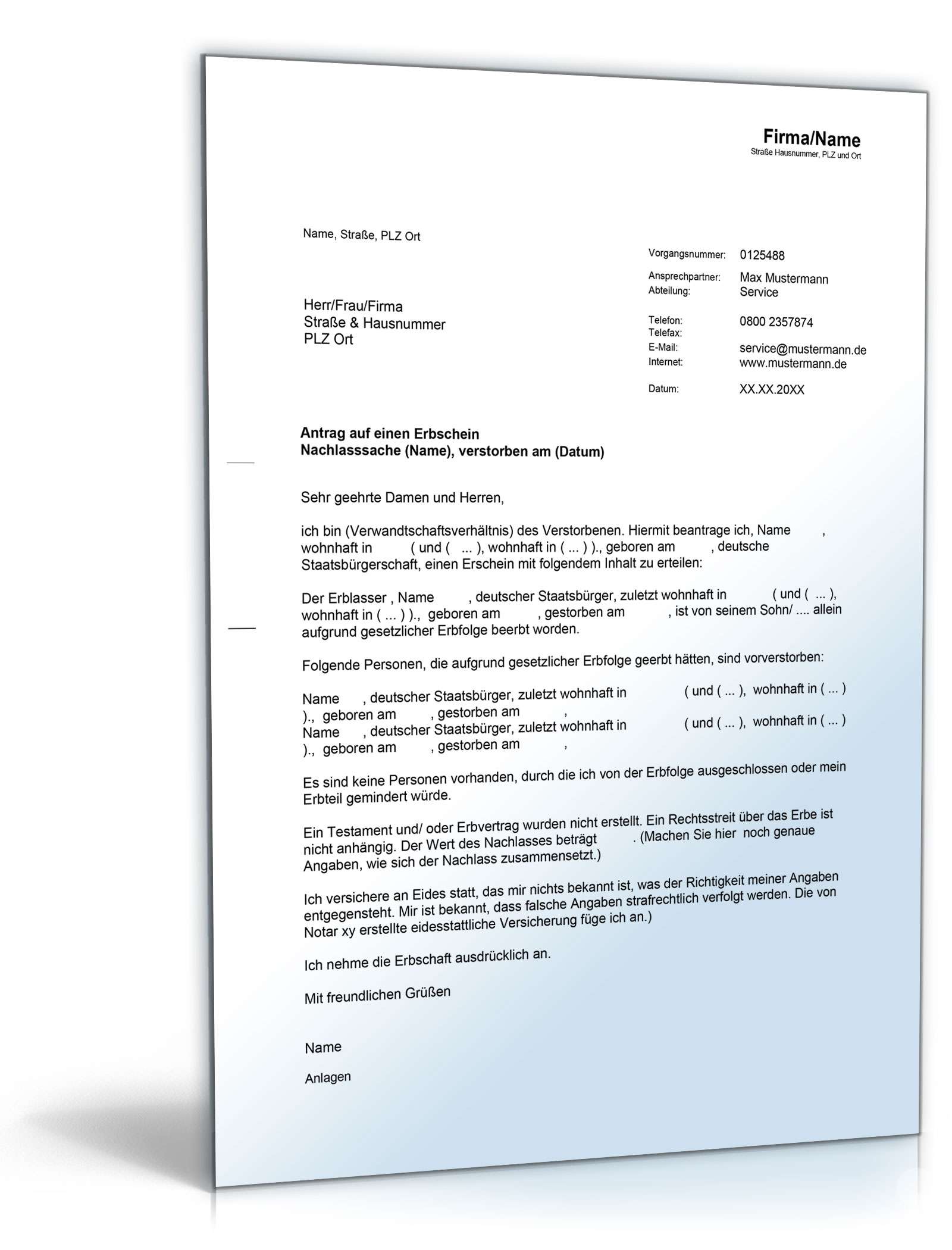

Zu beachten sind vor allem die geltenden Fristen für die Abgabe der Steuererklärung. Bei eigenständiger Abgabe im Namen eines Steuererklärungspflichtigen muss dies in der Regel bis zum 31. Juli des Folgejahres passieren. Sollte ein Steuerberater die Zuständigkeit übernommen haben verschiebt sich die Frist nach hinten. Zu versteuern sind hier im Normalfall die Einkünfte zwischen Jahresbeginn und dem Todestag.

War der Verstorbene nicht steuererklärungspflichtig bleibt eine Frist von vier Jahren bestehen, um das Dokument freiwillig beim Finanzamt einzureichen.

Rückerstattung oder Nachzahlung?

Es ist darauf zu achten, ob der Verstorbene bis zuletzt berufstätig war. In einem solchen Fall ist die einbehaltene Lohnsteuer oft zu hoch angesetzt, die Forderung einer Rückerstattung ist somit im Normalfall erfolgreich. Im Allgemeinen lässt sich alles was zu viel bezahlt wurde rückerstatten, so auch beispielsweise Zuzahlungen zu Pflegeheim-Unterbringungen.

Doch es kann auch teuer für die Erben werden, besonders, wenn der Verstorbene bereits im Ruhestand war. Dies kommt daher, dass die Rentenversicherung nicht automatisch den Lohnsteuerabzug übernimmt.

Grundsätzlich kommt es nicht selten vor, dass Steuererklärungen noch ausstehen oder Steuerschulden offen sind. Diese verlagern sich nach Erbantritt automatisch auf die Erben.

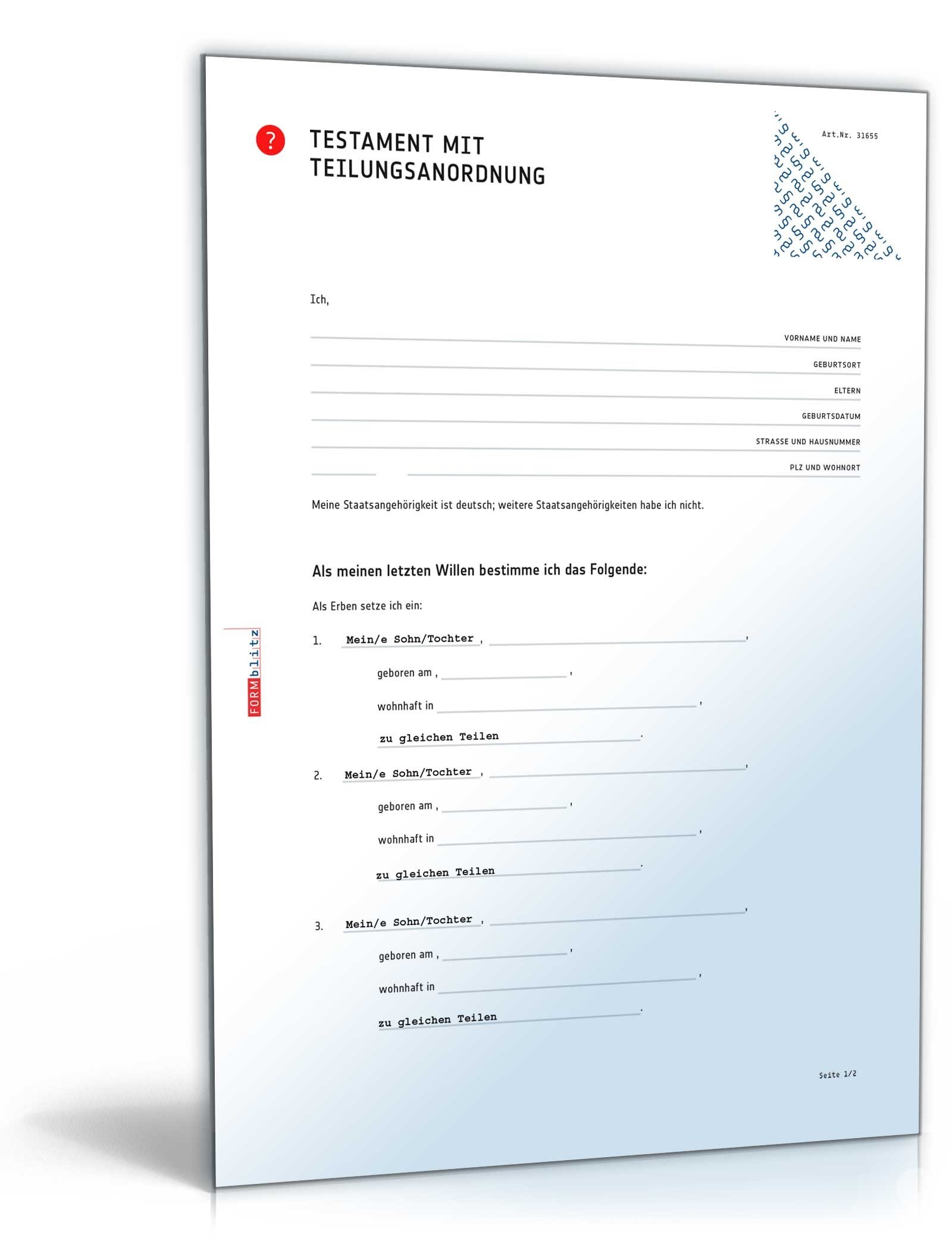

Wer muss für Nachzahlungen aufkommen?

Genauso wie die Rückerstattungen des Finanzamts sind auch Steuerschulden als Nachlass zu behandeln und wirken sich somit auch auf die Erbschaftssteuer aus. Sollte es sich, wie bereits erwähnt, um einen Alleinerben handeln trägt nur dieser potentielle Kosten. Im Falle einer Erbengemeinschaft ist sowohl die Rückzahlung als auch die Nachzahlung nach den jeweiligen Erbanteilen aufzuteilen.

Überlegen Sie bei besonders hohen Nachzahlungen, ob sich ein Erbantritt lohnt! Wenn Sie das Erbe ausschlagen wollen, müssen Sie dies innerhalb von sechs Wochen machen, nachdem Sie vom Tod des Erblassers erfahren haben.